特別徴収のあらまし

特別徴収とは

個人の住民税(市民税・都民税 以下住民税といいます。)の納税方法は、普通徴収(納税義務本人が納付)と、特別徴収(勤務先の事業所が納入)があります。

(特別徴収には、給与からの特別徴収と公的年金からの特別徴収とがありますが、本ページでは給与からの特別徴収のみを指します。)

特別徴収は、事業所(特別徴収義務者)が、従業員(納税義務者)に代わり、毎月給与から個人住民税を天引きし、納入していただく制度です。

特別徴収義務者となる事業所

法令の規定により、所得税の源泉徴収義務がある事業所は、従業員の住民税を毎月の給与から特別徴収(天引き)し、市に納入することが原則とされています。(地方税法第321条の3および同法第321条の4)。

特別徴収にすることのメリット

主に、従業員にメリットがあります。

- 納め忘れがなくなります。(遅延金の心配がありません。)

- 納付の為に、金融機関等に行く手間が省けます。

- 年4回払いの普通徴収に比べ、年12回払いの特別徴収の方が、1回あたりの納付額が少なくて済みます。

事業所におかれましてはお手間をおかけしますが、上記理由により、ご理解・ご協力をいただけますよう、お願いいたします。

注記

- 所得税の源泉徴収とは異なり、天引きする額は市町村から通知しますので、事業所で税額計算をする必要はありません。

- 総従業員が常時10名未満の事業所におかれましては、従業員がお住いの市区町村に申請書を提出し、承認を受けることで、納入を年12回から年2回にまとめる「納期の特例」の適用を受けることが出来ます。詳しくはページ下部「その他」内「納期の特例」をご覧ください。

特別徴収の対象となる従業員とは

従業員が前年中に給与の支払いを受けており、かつ当年の4月1日において給与の支払いを受けている場合、原則として特別徴収の対象となります。

「給与の支払いを受けている方」が対象となり、役員の方、パート・アルバイト・短期雇用といった方についても特別徴収の対象となりますので、ご注意ください。

なお、支払いが不定期であったり、金額が少ない等の事情により特別徴収が困難な場合には、給与支払報告書のご提出時に必ず普通徴収理由を添えてご提出ください。

特別徴収を実施する手順

1年の流れ

1月末日までに

事業所(特別徴収義務者)は、地方税法第317条の6の規定に基づき、1月1日現在清瀬市内に住所を有する従業員の給与支払報告書を市役所へ提出します。

注記:給与支払報告書を提出しなかった場合、地方税法第317条の7の規定により罰せられることがあります。

5月上旬

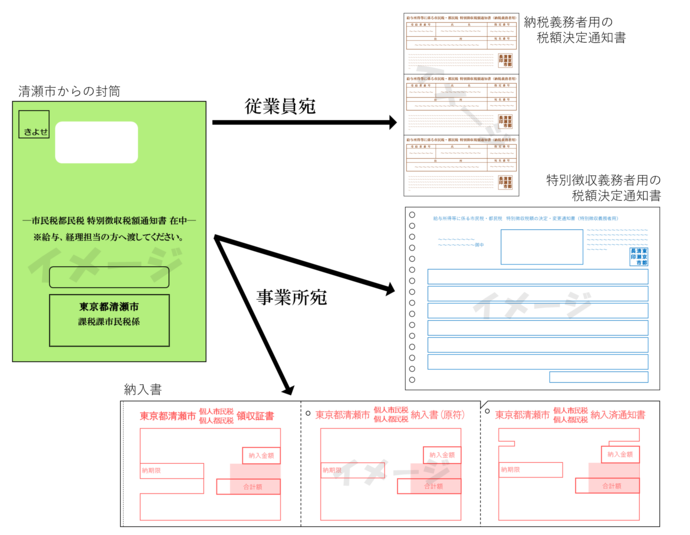

清瀬市から事業所(特別徴収義務者)に、事業所宛の特別徴収税額の決定通知書、従業員宛の特別徴収税額の決定通知書、および納入書等を送付します。

届いたら速やかに、税額や従業員数は合っているか、退職した方が載っていないか等をご確認ください。

また、税額の決定通知(納税義務者用)は、開かず速やかに従業員に配布をお願いします。

6月の給料日

給与から特別徴収(天引き)を開始します。

7月10日

6月分として特別徴収した住民税を納入書により、金融機関等で納入(電子納付も可能)していただきます。納期限は、特別徴収した翌月の10日になります。

8月から翌年5月まで

毎月同様の流れです。

事業所(特別徴収義務者)向け各種届出

途中で従業員の入社や退職、事業所の移転等があった場合は、事由に合わせて下記の届出を速やかに提出してください。

事由1 退職などにより特別徴収ができなくなった時や従業員が転職した時

特別徴収している従業員が年度の途中で退職・休職、転勤・転職等で特別徴収出来なくなった場合。

詳細

特別徴収している従業員が年度の途中で退職・休職、転勤・転職等で特別徴収出来なくなった場合、残りの税額を納める方法には次の3通りがあります。

(1)本人の申し出により退職時に翌5月分までの未徴収税額を一括して最後の給与から天引きする。注記1

(2)転勤・転職先で引き続き特別徴収により納める。注記2

(3)普通徴収により個人で納める。

注記1 未徴収税額は極力(1)の一括徴収でお願いします。なお、1月1日から4月30日までの間に退職等された方については、最後に支払われる給与または退職手当の支払いをする際に、一括徴収することが法令により義務付けられています。特別な事情がない限り、一括徴収の方向で従業員とご調整ください。

注記2 (2)転勤・転職先で特別徴収を継続する場合、元の事業所は異動届出書に所定事項を記入し、速やかに転勤・転職先の事業所へ送付してください。転勤・転職先の事業所は元の事業所より送付された異動届出書に所定の事項をご記入後、速やかに清瀬市へご送付ください。

使用する書式

書式1「給与支払報告・特別徴収に係る給与所得者異動届出書」

事由2 入社などにより特別徴収を開始する時

入社や従業員からの申し出により年度の途中に普通徴収の従業員を特別徴収へ切り替える場合。

使用する書式

書式2「給与所得者等に係る市民税・都民税特別徴収への切替申請書」

事由3 事業所が移転した時 税額決定通知書などの送付先を変更する時

特別徴収義務者の所在地・名称・書類送付先等に変更があった場合

使用する書式

書式3「特別徴収義務者の所在地・名称変更届出書」

各種届出の提出先・提出方法

提出先

〒204-8511 東京都清瀬市中里5-842 清瀬市役所課税課市民税係

注記 上記事由1・2について、提出先は原則該当の従業員の1月1日時点で居住の市区町村です。ご確認の上、ご提出をお願いします。

提出方法

郵送または窓口にてご提出ください。

注記 ファクスでのご提出は原則受付けておりませんのでご了承ください。

上記届出書・申請書提出期間、通知書発送日について

毎月20日頃までにご提出いただいた申請内容を反映した税額変更通知書を、毎翌月1日頃に事業所(特別徴収義務者)宛に発送します。

その他

納期の特例

総従業員が常時10名未満(臨時・パートを含む)の事業所におかれましては、従業員がお住いの市区町村に申請書を提出し、承認を受けることで、納入を年12回から年2回にまとめる「納期の特例の適用」を受けることが出来ます。

納入期限は、6月から11月までの特別徴収した住民税は12月10日、12月から翌年5月までの特別徴収した住民税は翌年6月10日になります。

申請書式

書式4「特別徴収税額の納期の特例に関する承認申請書」

提出先・方法

郵送等で清瀬市役所課税課市民税係へご提出ください。(ファクスでの送付は原則受付けておりません。)

給与支払報告書の提出について

給与支払報告書は、従業員(受給者)が当該年度の1月1日現在(前年中に退職した方は、退職日現在)居住する市区町村長宛に、1月末日までに提出することになっています。(例:令和7年度(令和6年中の収入)給与支払報告書の場合、提出期日は令和7年1月31日金曜日)

インターネットを利用した電子申告 eLTAX(エルタックス)について

給与支払報告書の提出や特別徴収に係る各種届出について、インターネットを利用した電子申告として「eLTAX(エルタックス)」をご利用いただくことが出来ます。eLTAXをご利用いただくと、事業所のパソコンから直接手続きが可能ですので、提出にかかる書類作成の手間や郵送の費用を削減することが出来ます。是非、便利なeLTAXのご利用をご検討ください。

eLTAXホームページ:https://www.eltax.lta.go.jp/

eLTAXホームページの「よくあるご質問」:https://eltax.custhelp.com/

関連ファイル

-

書式1 給与支払報告・特別徴収に係る給与所得者異動届出書 (PDF 229.3 KB)

-

書式1 給与支払報告・特別徴収に係る給与所得者異動届出書 (Excel 122.3 KB)

-

書式2 給与所得者等に係る市民税・都民税特別徴収への切替申請書 (PDF 124.1 KB)

-

書式2 給与所得者等に係る市民税・都民税特別徴収への切替申請書 (Excel 76.9 KB)

-

書式3 特別徴収義務者の所在地・名称変更届出書 (PDF 117.1 KB)

-

書式3 特別徴収義務者の所在地・名称変更届出書 (Excel 66.3 KB)

-

書式4 特別徴収税額の納期の特例に関する承認申請書 (PDF 123.6 KB)

-

書式4 特別徴収税額の納期の特例に関する承認申請書 (Excel 20.9 KB)

PDFファイルをご覧いただくには、「Adobe(R) Reader(R)」が必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

より良いウェブサイトにするために、ページのご感想をお聞かせください。

このページに関するお問い合わせ

課税課市民税係

〒204-8511

東京都清瀬市中里5-842 清瀬市役所2階

電話番号(直通):042-497-2040(市民税)、042-497-2041(軽自動車税)

電話番号(代表):042-492-5111

ファクス番号:042-492-2415

お問い合わせは専用フォームをご利用ください。